股票配资开户-股票杠杆怎么申请 > 股票杠杆怎么申请 >

-

网上配资平台 片仔癀二季度净利七年来首次下滑 提价“法宝”失灵

7月25日,片仔癀发布2024年上半年业绩预告。业绩预告显示,2024年上半年,片仔癀实现营收56.5亿元,同比增长11.99%;实现净利润17.2亿元,同比增长11.61%。

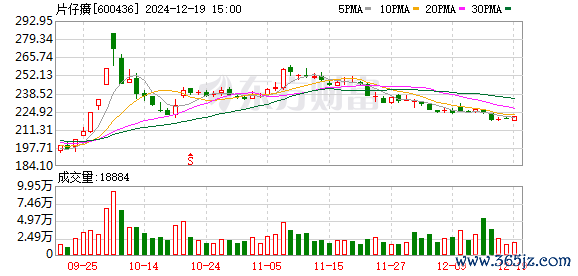

营收与净利润仍保持两位数增幅,片仔癀看似交出了不错的业绩答卷,但实际上,其增长势头已是疲软尽显。而对于这份成绩单市场也不买账,7月25日,片仔癀报价207元/股,大跌7.59%。

计算可知,片仔癀交出了近7年来最差的半年度增速。

片仔癀半年度营收增幅已从2018年的37.14%降至2024年的11.99%。此次增幅甚至还差于受新冠大流行影响最深的2020年。

片仔癀半年度净利润增幅下滑更为明显,已从2018年的42.55%降至2024年的11.61%%。此次增幅也低于受新冠大流行影响最深的2020年。

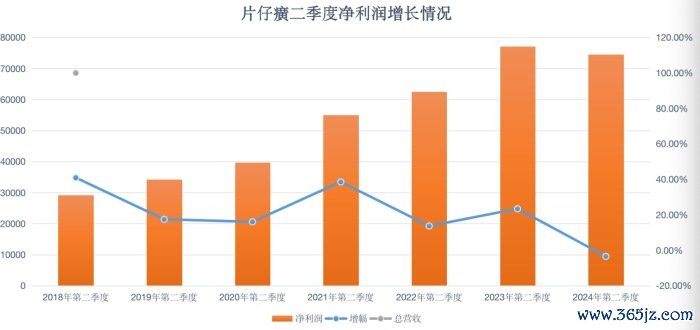

其二,最更为致命的是,片仔癀收获近五年内最差二季度营收增幅。2024年二季度,片仔癀实现营收24.8亿元,增幅首次降至个位数,为2.58%。此次增幅也还远低于于受新冠大流行影响最深的2020年。

净利润更是近7年来首次出现负增长,报告期内实现净利润7.45亿元,增幅为-3.48%。

为何如此,片仔癀解释,公司核心片仔癀系列产品及化妆品的销售收入实现较大增长,但重要原材料成本的上涨对利润空间造成了压缩。

片仔癀的业绩增长主要依靠片仔癀系列产品。无论片仔癀如何解释,从营收下滑来看,片仔癀系列产品已不好卖。

片仔癀主要靠给片仔癀系列产品提价,拉动业绩增长。但如今这一招已不再管用。

一是,片仔癀系列产品价格已实在太高昂,甚至比黄金还贵。提价的做法实际上是将上涨的成本转嫁给了消费者,对于本身就不算大的片仔癀产品消费群体,这种拉动业绩的方式或即将接近天花板。

据界面新闻统计,2004年至2023年,片仔癀锭剂产品提价共20次,零售价从最初的325元/粒升至760元/粒。

二是,片仔癀系列产品的成本端不断升高,持续挤压着片仔癀靠提价才维持的毛利。

天然麝香和天然牛黄是片仔癀的两大核心原料成本,两者所占原材料成本的比重达到90%。以天然牛黄为例,据中药材天地网,截至今日,天然牛黄价格已涨到140万元/公斤,而就在10年前,2014年,天然牛黄价格为20万/公斤。

据年报,2019年至2023年,片仔癀肝病用药(主要为片仔癀)业务毛利率为78.79%,已连续5年下滑,同比分别下降1.03%、0.03%、0.16%、0.89%、2.11%。

片仔癀也并非没看到公司业务结构上的问题,其正急迫地寻求多元化。

一是,追求片仔癀系列产品的多元。片仔癀一直试图将仔癀系列产品适应证拓展到肝癌领域,打开更大市场。界面新闻曾报道,片仔癀要联合PD-1治肝癌。不过,该临床为单臂试验,是一项充满争议的研究。即,若PD-1和片仔癀联用确实给患者带来获益,其中有多大大作用由片仔癀贡献,是不可知的。

二是,不仅依靠片仔癀系列产品。片仔癀一直试图化妆品和保健品转型。但比起云南白药、江中药业等前辈,片仔癀在这方面表现还很一般。

以化妆品业务为例,从2021年起,片仔癀的化妆品业务营收开始走低,从2020年的9.05亿元降至2022年的6.34亿元,再到2023年7.07亿,其在公司总营收的占比也从2020年13.90%的高点持续降至2023年的7.03%。

以保健品业务为例,从2022年年报起,片仔癀就不再单独把保健食品业务业绩披露。据2021年年报,片仔癀的食品业务贡献营收4488.67万元,毛利率仅为14.63%。由此可见,片仔癀想发力的保健食品并不是一个简单好赚钱的生意。

片仔癀想再试一次。在2023年年报中片仔癀表示,保健食品对标国内先进企业网上配资平台,以自有“蓝帽子”产品(注:芦笋颗粒、珍立片/胶囊、双孢蘑菇提取物片、西洋参三七丹参颗粒等)为重点,形成大健康产品矩阵。但最终成果如何只能靠市场检验。